ETUDE DE RENTABILITE

Consignes:

Ce document contient l'essentiel de ce qu'il faut lire pour réaliser les activités dans cette séquence du cours.

- Chaque étudiant est invité à le lire à se l'approprié avant de démarer les activités prévues.

| Site: | Touch By SukaJanda01 |

| Cours: | Gestion des Projets (Année 2015) |

| Livre: | ETUDE DE RENTABILITE |

| Imprimé par: | Visiteur anonyme |

| Date: | mardi 17 juin 2025, 14:57 |

1 Etude de rentabilité

INTRODUCTION

L'investissement est un terme transversal : utilisé par le comptable, Il correspond aux immobilisations (charges immobilisés, immobilisations incorporelles, immobilisation corporelle, immobilisation financière qui sont les comptes d'investissement : compte de classe 2). Utilisé par l'économiste l'investissement est assimilé à la formation brute de capital qui est subdivisée en formation brut de capital fixe et en variation de capital fixe. I = FBC = IBCF + ∆S Avec ∆S = CCf Et enfin utilisée par le financier, l'investissement correspond généralement à l'acquisition de titres de créances négociables sur le marché financier (OPCVM organismes de placement collectifs en valeurs mobilières : actions, obligations, bon de trésor etc.) Toutes ces trois approches ont un facteur commun c'est le fait de dépenser présentement et de s'attendre à des recettes futures. Ainsi on peut noter la présence d'un risque d'insolvabilité ce qui nécessite alors une étude de rentabilité afin de réduire ou d'éliminer ce risque. L'étude de rentabilité est effectuée à travers des critères de rentabilité utilisés selon la nature de l'environnement d'investissement (environnement certain ; environnement incertain et environnement totalement incertain). Les indicateurs de rentabilité sont les suivants :

- délai de récupération du capital investi (DRCI)

- la valeur actuelle nette (VAN)

- l'indice de profitabilité (IP)

- le taux de rentabilité interne (TRI)

1.1 Le Délai de Récupération du Capital Investi (DRCI)

2-1 : LE DELAI DE RECUPERATION DU CAPITAL INVESTI (DRCI)

Le DRCI mesure la période de temps nécessaire que le promoteur devrait rester dans le projet afin de récupérer son investissement initial. C'est le retour sur investissement. Dans la pratique le promoteur se donne un délai maximum au delà duquel le projet n'est plus rentable à ses yeux. On calcul avec le donné de l'investissement le DRCI que l'on compare avec le délai maximal fixé par le promoteur. On interprète de la manière suivante : Si le DRCI < dmax projet rentable Si le DRCI ≥ dmax projet non rentable Le DRCI est calculé selon la nature des cash-flows (recette nette) qui peuvent être variables ou constantes. Recette brute = recette d'exploitation = cash in flow CA (chiffre d'affaire) = RB (recette brute) = cash flow DE (dépenses d'exploitation) = CE = Cash out flow RN = CA – CE = Cash flow

1 - DRCI AVEC DES RECETTES CONSTANTES

Lorsque les recettes sont constantes on applique la formule suivante :

I0

DRCI = —

RN

Application

La recette annuelle est constante et s’élève à 190.000F

I0 = 1 000 000

n = 8 ans

RN = 190 000

i = 12%

Durée = 6 ans

Jugez de la rentabilité de ce projet.

Résolution :

I0

DRCI =—

RN

1 000 000

DRCI = = 5,26

190 000

DRCI = 5,26 ans ;

DRCI = 5 ans 3 mois 4 jours

Le projet est rentable.

2 - DRCI AVEC RECETTE NETTE VARIABLE

Lorsque les recettes nettes sont variables on peut utiliser plusieurs méthodes qui conduisent à des résultats généralement différents.

a) Méthode de la moyenne arithmétique

Dans ce cas on utilise la formule suivante :

I0

DRCI = —

RNk / ∑n k=1 n

Application

Soit le projet d’investissement suivant :

I0 = 715 000

RN1 = 200 000; RN2 = 300 000; RN3 = 200 000; RN4 = 150 000; RN5 = 100 000

i = 12%

DRCI = 715 000 /( 200 000 + 300 000 + 200 000 + 150 000 + 100 000) / 5

DRCI= 3,76 ans soit 3 ans 9 mois 4 jours

b) Méthode du cumul des recettes nettes

|

P |

RN |

CRN |

|

|

1 2 3 4 5 |

200 000 300 000 200 000 150 000 100 000 |

200 000 500 000 700 000 850 000 950 000 |

|

715 000 DRCI

700 000 < 715 000 < 850 000

3 < DRCI < 4

715 000 - 700 000 = DRCI - 3

850 000 - 700 000 = 4 - 3

DRCI - 3 = 0,1

DRCI = 3,1 ans

DRCI = 3 ans 1 mois 6 jours

c) Méthode soustractive

Cette méthode consiste à défalquer les recettes nettes jusqu’à avoir 0F.

1er A : 715 000 - 200 000 = 515 000

2e A : 515 000 - 300 000 = 215 000

3e A : 215 000 - 200 000 = 15 000

150 000 360 jours

15 000 X jours

Xj = (15 000 X 360) / 150 000 = 36 jours soit = 1 mois et 6 jours

3 - AVANTAGES ET LIMITES DU CRITERE DRCI

Avantages

Ces calculs utilisés sont très simple et concis. La méthode est surtout utilisée dans le cadre de petits projets comportant un grand risque.

Les limites du critère

La méthode utilisée est aveugle des recettes net qui surviennent après la fixation du délai maximal par son promoteur.

Cependant la limite principale de ce critère est l’absence de calcul d’actualisation sur les montants futurs. En réalité on ne doit pas mettre dans un même calcul des montants émis à des périodes différentes sans pour autant prendre le temps d’actualiser les montants futurs.

|

P |

RN |

CRN |

Cumul recette nette actualisée |

|

1 2 3 4 5 |

200 000 300 000 200 000 150 000 100 000 |

200 000 500 000 700 000 850 000 950 000 |

|

200 000 (1 + 12/100) -1

500 000 (1 + 12/100) -2

700 000 (1 + 12/100) -3

850 000 (1 + 12/100) -4

950 000 (1 + 12/100) -5

Ainsi cette méthode est complétée par le DRCI, c'est-à-dire actualisé.

1.2 La Valeur Actuelle Nette (VAN)

2-2 LE CRITERE DE LA VAN

La VAN est le critère le plus utilisé dans les études de rentabilité des projets d’investissements du fait de la présence des calculs d’actualisation sur les montants futurs.

La VAN est une somme algébrique résumant l’ensemble des dépenses d’investissement précédé d’un signe moins (-) et des recettes nettes d’exploitation précédé d’un signe plus (+). La VAN peut être positif ou négative selon que les recettes nettes sont supérieures ou inférieures aux dépenses.

On l’interprète de la manière suivante :

Si la VAN > 0 projet rentable

Si la VAN < 0 projet rejetable

Du fait de la complexité des montants qui entrent dans son mode opératoire des calculs on utilise une formule générique de la VAN. Toutes les autres formules de la VAN sont déduites de cette formule générale.

VAN = - I0 - ∑nk=1 Ik (1 + i)-k + ∑nk=1 RNk (1 + i)-k + VR (1 + i )-n

I0 = investissement initial

RNk = la recette de la période k

1 - VAN AVEC UN SEUL INVESTISSEMENT INITIAL ET DES RECETTES NETTES

La VAN est utilisée avant d’investir donc il faudra la réactualiser

VAN = - I0 - ∑nk=1 Ik (1 + i)-k + ∑nk=1 RNk (1 + i)-k + VR (1 +i)-n

Ici VAN = - I0 + ∑n k =1 RNk (1 + i)-k

Exemple 1 : Recette nette variable

Reprenons l’exemple

I0 = 715 000

RN1 = 200 000; RN2 = 300 000; RN3 = 200 000; RN4 = 150 000; RN5 = 100 000

i = 12%

Calculer la VAN

VAN = - 715 000 + 200 000 (1 + 0,12)-1 + 300 000 (1 + 0,12)-2 + 200 000 (1 + 0,12)-3 + 150 000 (1 + 0,12)-4 + 100 000 (1 + 0,12)-5

VAN = - 2143,96

VAN ≈ - 2144

VAN < 0 projet rejetable

Le projet est rejetable car les résultats nets escomptés et actualisés sont inférieurs à l’investissement initial.

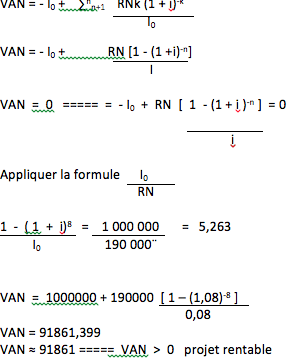

Exemple 2 : Cas de recette nette constante

I0 = 1 000 000 ; RN = 190 000 ; n = 8 ans ; i = 8%

Dans ce cas les annuités sont constantes

VAN = - I0 + RN [1 - (1 +i) –n]

I

VAN = - 1 000 000 + 190 000 [1 – (1, 08)-8] / 0,08

VAN = 91 861,399

VAN = 91861

VAN > 0 projet rentable

2 - VAN AVEC VALEUR RESIDUELLE

La valeur résiduelle d’investissement représente la valeur du matériel à la fin des activités d’exploitation. Elle est considérée comme une recette mais cependant on doit l’actualiser par rapport à la période totale du projet.

Pour ne pas être trop optimistes certains promoteurs en considèrent une valeur nulle.

VAN = - I0 + ∑nn+1 RNk (1 + I)-k + VR (1 + I)-n

Reprenons l’exemple 1 dans lequel on considère une valeur résiduelle de 20 000

I0 = 715 000

RN1 = 200 000; RN2 = 300 000; RN3 = 200 000; RN4 = 150 000; RN5 = 100 000

i = 12%

Calculer la VAN

VAN = - 2144 + 20 000 (1 + 0,12)-5 = 8504,537

VAN > 0 projet rentable (du fait de la présence de la valeur résiduelle)

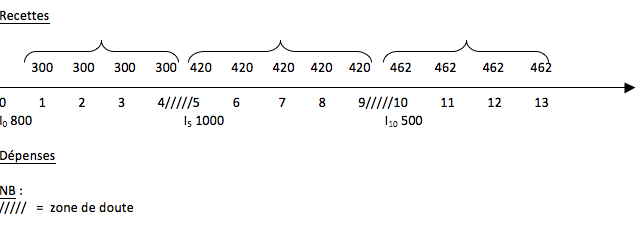

3 - VAN AVEC INVESTISSEMENT EN COURS DE PROJET

Un GIE de Thiaroye dispose du plan d’investissement suivant :

- ouverture d’un salon de couture d’une valeur de 800 000 de la première à la quatrième année avec des recettes nettes espérées de 300 000 annuellement.

Ils envisagent l’ouverture en début de cinquième année d’un salon de coiffure de 1 000 000. Ils espèrent voir ainsi leur recette nette annuelle augmenter de 40% par rapport à leur valeur de la cinquième à la neuvième année.

Enfin l’ouverture d’une boutique cosmétique d’une valeur de 500 000, en début d’année 10 jusqu’à la fin du projet prévus en fin de treizième année.

Les recettes nettes grimperaient de 10% par rapport à leur valeur précédente.

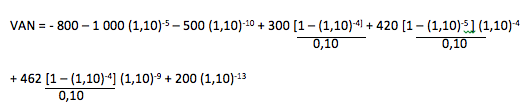

Calculez la VAN de ce montage financier et interpréter pour un taux d’actualisation de 10%.

La valeur résiduelle du matériel est estimée à 200 000.

VAN = - I0 - ∑nk=1 Ik (1 + i)-k + ∑nk=1 RNk (1 + i)-k + VR (1 + i )-n

Les annuités sont variables sur la période de 1 – 13, on peut utiliser la formule des annuités constantes par parties.

Avantages et limites de la VAN

Le critère de la VAN qui stipule que lorsqu’on est en présence de deux projets mutuellement exclusifs, on doit sélectionner le projet dont la VAN est la plus grande.

Exemple :

|

|

PROJET A |

PROJET B |

|

I0 |

70 000 |

70 000 000 |

|

VAN |

100 000 |

1 400 000 |

VANB > VANA projet B à sélectionner.

On constate que l’investissement de B est trop grand et plus risqué que celui de A. Ceci peut être expliqué avec le ratio : VAN / I0 que l’on appelle taux d’enrichissement.

TEA = VANA = 100 000 / 70 000 = 1,428

TEA = 142%

TEB = VANB = 1 400 000 / 70 000 000 = 0,02

TEB = 2%

Projet A à sélectionner

TEA > TEB

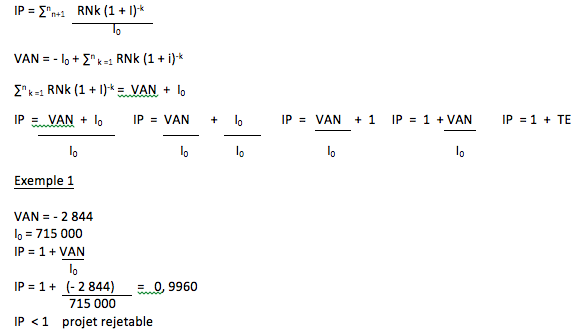

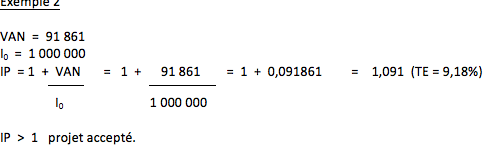

1.3 Indice de Profitabilité (IP)

L’indice de profitabilité mesure ce que rapporte un (1) franc investit.

L’indice de profitabilité mesure le rapport entre les avantages et les coûts du projet.

Si IP > 1 projet rentable

Si IP ≤ 1 on rejette le projet

1.4 Le Taux de Rentabilité Interne

4 - LE TAUX DE RENTABILITE INTERNE

Le TRI représente le taux qui rentabilise l’activité de l’investissement. Il est souvent comparé au coût du capital (généralement assimilé au taux d’intérêt d’actualisation).

Si TRI < i Projet rentable

Si TRI ≥ i Projet rejetable

Le coût du capital

Le coût du capital c’est le taux d’intérêt bancaire.

Coût du capital = (4 000 000 / 10 000 000) X 0,04 + ( 6 000 000 / 10 000 000)X 0,12

= (0,4 X 0,04) + (0,6 X 0,12) = 0,088

Coût du capital par pondération = 0,088

Il existe deux principales méthodes de détermination du TRI : la méthode par tâtonnement et la méthode d’utilisation de la table financière.

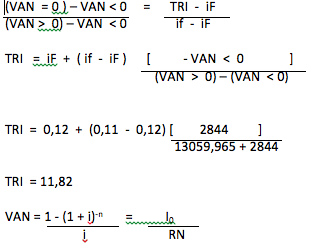

1 - TRI PAR TATONNEMENT

Pour calculer le TRI par tâtonnement on doit rechercher deux taux :

- un taux qui conduit à une VAN positive appelée taux faible (if)

- un taux qui conduit à une VAN négative appelée taux fort (-iF)

Ainsi le TRI est déterminé par interpolation linéaire. Cependant on doit veiller à ce que la différence entre les deux taux ne dépasse pas 1 point ou 1 pas.

Exemple 1

I0 = 715 000

VAN = - 2840

i = 12%

TRI ?

Pour une VAN = - 2840 le taux if = 12%

VAN11% = - 715 000 + 200 000(1,11)-1 + 300 000(1,11)-2 + 200 000(1,11)-3 + 150 000(1,11)-4 + 100 000 (1,11)-5

VAN11% = 13059,965

VAN12% = - 2840 iF = 12%

VAN = 0 TRI

VAN11% = 13059,965 If = 11%

Exemple:

I0 = 1 000 000

n = 8 ans

RN = 190 000

TRI ? Le TRI est le taux qui annule la VAN.

EXERCICE D’APPLICATION

Soit un projet dont l’investissement est de 400000, amortis linéairement sur 4 ans.

Les recettes brutes attendues du projet suivent une progression géométrique de premier terme 250000 et de raison 10%.

Les dépenses d’exploitation suivent une progression arithmétique de premier terme 90000 et de raison 15000.

La valeur résiduelle du matériel est de 50000.

Les plus values sur session d’immobilisation sont imposées au taux de 15%.

L’impôt sur les sociétés est de 25%.

Travail à faire :

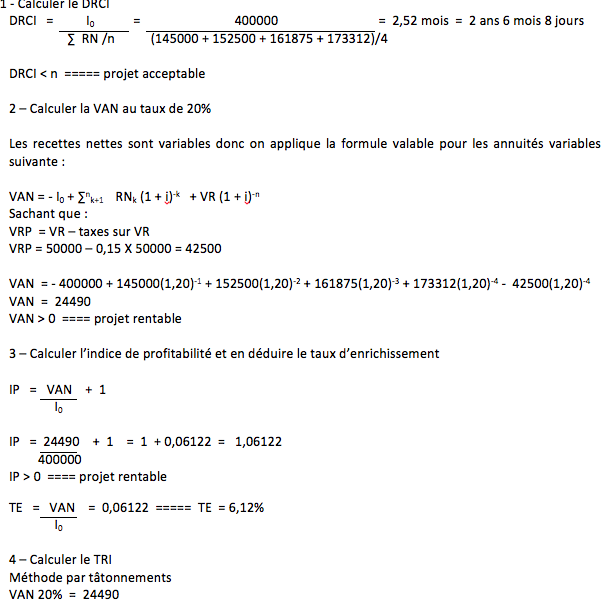

1 - Calculer le DRCI

2 – Calculer la VAN au taux de 20%

3 – Calculer l’indice de profitabilité et en déduire le taux d’enrichissement

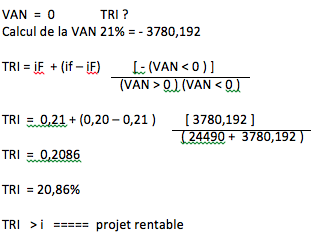

4 – Calculer le TRI

5 – Interpréter les indicateurs.

Résolution de l’exercice

|

P \ A |

01 |

02 |

03 |

04 |

|

① RB : chiffre d’affaire |

250000 |

275000 |

302500 |

332750 |

|

② DE (CE) |

90000 |

105000 |

120000 |

135000 |

|

3 MB/CV 3=①-② |

160000 |

170000 |

182500 |

197750 |

|

④Amortissement sur 4 ans |

100000 |

100000 |

100000 |

100000 |

|

⑤ Résultats avant impôt ⑤= 3-④ |

60000 |

70000 |

82500 |

97750 |

|

⑥ Impôts ⑥= I X ⑤ |

15000 |

17500 |

20625 |

24438 |

|

⑦Résultats avec impôts ⑦ = ⑤-⑥ |

45000 |

52500 |

61875 |

73312 |

|

⑧ Résultat net ⑧=⑦+④ |

145000 |

152500 |

161875 |

173312 |